核心觀點(diǎn)速覽

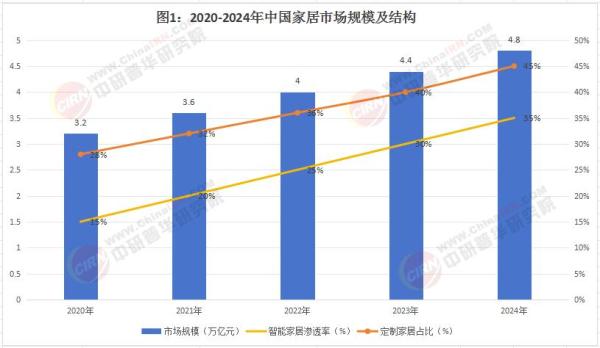

消費(fèi)升級與技術(shù)革命共振:2020-2024年中國家居市場規(guī)模年復(fù)合增長率達(dá)9.7%,2024年突破4.8萬億元,智能家居滲透率提升至35%,整家定制模式貢獻(xiàn)超40%增量。

三梯隊(duì)競爭格局:歐派、索菲亞、顧家家居TOP3市占率超18%,區(qū)域品牌(志邦、好萊客)靠差異化服務(wù)突圍,跨界玩家(小米、華為)重構(gòu)生態(tài)規(guī)則。

技術(shù)重構(gòu)產(chǎn)業(yè)邏輯:AI云設(shè)計(jì)出圖效率提升20倍,3D打印家具成本降至傳統(tǒng)工藝65%,智能睡眠系統(tǒng)用戶復(fù)購率突破55%。

2030年關(guān)鍵預(yù)測:行業(yè)規(guī)模將突破8萬億元,全屋智能解決方案占比超60%,海外市場收入貢獻(xiàn)率從3%提升至22%。

家居行業(yè)競爭格局與2030年市場預(yù)測深度分析 解碼智能生態(tài)、場景革命與萬億賽道突圍戰(zhàn)

一、新消費(fèi)浪潮下的家居產(chǎn)業(yè)重構(gòu)

1.1 需求分層與場景裂變

2024年家居消費(fèi)呈現(xiàn)三極分化:

剛需市場(預(yù)算10萬以下):保障房拎包入住套餐占比提升至38%,尚品宅配29800元全屋套餐交付周期縮至18天;

改善市場(10-50萬):顧家全屋定制客單價(jià)突破23萬元,設(shè)計(jì)改稿次數(shù)從7次降至1.2次;

高端市場(50萬+):威法VIFA推出百萬級高定整裝,意大利進(jìn)口板材使用率超90%。

中研普華觀點(diǎn):在《2025-2030年家居行業(yè)報(bào)告》中指出,場景化銷售將成為核心增長引擎,預(yù)計(jì)2030年陽臺(tái)改造、親子空間等細(xì)分場景市場規(guī)模將突破1.2萬億元。

1.2 技術(shù)突破降本增效

AI設(shè)計(jì)革命:酷家樂KoolVR實(shí)現(xiàn)10分鐘生成全屋設(shè)計(jì)方案,客戶決策周期縮短70%;

智能制造:歐派武漢基地機(jī)器人噴涂效率達(dá)人工20倍,板材利用率提升至94%;

數(shù)字門店:索菲亞元宇宙展廳單日訪問量突破50萬人次,轉(zhuǎn)化率較實(shí)體店高3倍。

根據(jù)中研普華產(chǎn)業(yè)研究院發(fā)布《2024-2029年家居產(chǎn)業(yè)現(xiàn)狀及未來發(fā)展趨勢分析報(bào)告》顯示分析

二、中國家居市場現(xiàn)狀與產(chǎn)業(yè)鏈圖譜

2.1 市場規(guī)模與結(jié)構(gòu)分析

2024年中國家居市場規(guī)模達(dá)4.8萬億元,細(xì)分領(lǐng)域中定制家居增速最快(年增21%),成品家具占比下降至32%。

2.2 產(chǎn)業(yè)鏈價(jià)值分布

家居產(chǎn)業(yè)鏈形成三大價(jià)值板塊:

上游材料:萬華化學(xué)無醛板材、堅(jiān)朗五金智能鉸鏈、三棵樹藝術(shù)涂料;

中游制造:歐派整家定制、慕思健康睡眠系統(tǒng)、林氏木業(yè)互聯(lián)網(wǎng)爆款;

下游服務(wù):住小幫設(shè)計(jì)平臺(tái)、魯班到家安裝服務(wù)、好好住內(nèi)容社區(qū)。

核心環(huán)節(jié)

上游:原材料供應(yīng)

木材與五金:

毛利率約15%-20%,依賴進(jìn)口木材價(jià)格波動(dòng)。

頭部企業(yè)如豐林集團(tuán)通過規(guī)模化采伐降低成本,毛利率約20%。

皮革與布料:

皮革毛利率約18%-25%,高端定制家具用皮溢價(jià)明顯。

布料環(huán)節(jié)毛利率約12%-18%,受棉花期貨影響顯著。

海綿與塑料:

標(biāo)準(zhǔn)化海綿毛利率約10%-15%,記憶棉等高端材料毛利率可達(dá)25%。

工程塑料毛利率約20%-30%,依賴技術(shù)創(chuàng)新。

中游:生產(chǎn)制造

標(biāo)準(zhǔn)化家具:

毛利率約25%-35%,如宜家OEM代工模式。

成本控制能力決定利潤空間,規(guī)模化企業(yè)凈利率約5%-8%。

定制家居:

整體毛利率超30%,櫥柜/衣柜等核心品類毛利率35%-45%。

頭部企業(yè)如歐派、索菲亞通過柔性化生產(chǎn)提升溢價(jià)。

智能家居:

毛利率約40%-55%,依賴算法與硬件集成能力。

高端品牌(如科沃斯)通過生態(tài)閉環(huán)提升附加值。

下游:渠道與服務(wù)

連鎖賣場:

毛利率約50%-70%,紅星美凱龍、居然之家占據(jù)高端市場。

租金+扣點(diǎn)模式保障高毛利,但線上沖擊下費(fèi)用率攀升。

電商平臺(tái):

毛利率約25%-40%,依賴流量成本與物流效率。

頭部企業(yè)如林氏木業(yè)通過爆款策略提升周轉(zhuǎn)。

安裝服務(wù):

毛利率僅8%-12%,人力成本占比超70%。

第三方平臺(tái)(如萬師傅)通過標(biāo)準(zhǔn)化流程壓縮成本。

產(chǎn)業(yè)鏈價(jià)值分配邏輯

品牌溢價(jià)效應(yīng):

中游定制家居通過設(shè)計(jì)、服務(wù)構(gòu)建品牌壁壘,獲取高毛利。

下游賣場依托選址與招商能力,形成流量壟斷。

規(guī)模效應(yīng)限制:

上游原材料受價(jià)格波動(dòng)與環(huán)保成本壓制,毛利率提升困難。

安裝服務(wù)因人力密集特征,難以突破成本瓶頸。

技術(shù)驅(qū)動(dòng)升級:

智能家居通過IoT技術(shù)集成,實(shí)現(xiàn)硬件溢價(jià)+數(shù)據(jù)變現(xiàn)。

生產(chǎn)端CNC數(shù)控設(shè)備普及,推動(dòng)定制化成本下降。

行業(yè)趨勢影響

國產(chǎn)替代加速:

高端五金件(如百隆鉸鏈)國產(chǎn)化率提升,成本下降5%-10%。

國產(chǎn)海綿品牌(如夢百合)通過技術(shù)突破,搶占高端市場。

渠道變革:

線上滲透率超40%,倒逼賣場降低扣點(diǎn)(從25%降至20%)。

直播電商催生C2M模式,壓縮中間環(huán)節(jié)毛利。

服務(wù)延伸:

家居企業(yè)布局全屋定制+軟裝搭配,客單價(jià)提升30%-50%。

售后維保服務(wù)通過會(huì)員制鎖定長期收益,毛利率超25%。

三、競爭格局:頭部絞殺與生態(tài)突圍

3.1 傳統(tǒng)巨頭護(hù)城河瓦解

歐派家居:整裝大家居門店突破800家,但經(jīng)銷商單店提貨額下降18%;

索菲亞:康純板環(huán)保認(rèn)證提升客單價(jià)12%,但設(shè)計(jì)同質(zhì)化導(dǎo)致復(fù)購率跌破40%;

顧家家居:收購國際品牌失敗,但功能沙發(fā)線上銷量保持35%年增長。

3.2 新勢力模式創(chuàng)新

林氏木業(yè):抖音直播間日銷破2000萬,爆款床墊30秒售罄5萬張;

住范兒:舊房改造套餐標(biāo)準(zhǔn)化程度達(dá)85%,北京地區(qū)市占率超40%;

造作新家:設(shè)計(jì)師聯(lián)名款溢價(jià)超300%,但供應(yīng)鏈交付延期率達(dá)25%。

3.3 跨界玩家降維打擊

小米生態(tài)鏈:云米智能衣柜接入米家APP,SKU復(fù)用率提升至70%;

華為全屋智能:PLC電力線通信技術(shù)實(shí)現(xiàn)98%設(shè)備連接穩(wěn)定度,高端市場市占率超25%。

四、未來趨勢:綠色革命與全球化

4.1 可持續(xù)性重塑產(chǎn)業(yè)

循環(huán)經(jīng)濟(jì):宜家中國推出家具租賃服務(wù),年回收改造舊家具超50萬件;

零碳工廠:歐派清遠(yuǎn)基地光伏發(fā)電覆蓋60%能耗,獲TüV萊茵碳中和認(rèn)證。

4.2 出海戰(zhàn)略加速

東南亞市場:顧家越南工廠年產(chǎn)能突破30萬套,物流成本降低40%;

高附加值輸出:慕思在澳洲開設(shè)健康睡眠中心,床墊單價(jià)達(dá)國內(nèi)3倍。

五、中研普華產(chǎn)業(yè)研究院戰(zhàn)略建議

場景深挖:開發(fā)銀發(fā)適老、寵物友好等細(xì)分場景解決方案;

技術(shù)卡位:布局AI設(shè)計(jì)大模型與3D打印柔性制造技術(shù);

生態(tài)共建:聯(lián)合地產(chǎn)商打造精裝房智能家居前裝標(biāo)準(zhǔn)。

自 2017 年首屆以來,生活家地板全民戀家節(jié)... 【詳細(xì)】

真正的好地板,從不需要喧囂的口號,只需讓每... 【詳細(xì)】

近期,在美國宣布對中國輸美商品征收“對等關(guān)... 【詳細(xì)】

超寬橡木系列原木色,擁有天然木紋和柔和原木... 【詳細(xì)】

提到“純實(shí)木地板+0膠0醛+地暖環(huán)境也可用”這... 【詳細(xì)】